热点资讯

经济学家任泽平:出口会持续回暖吗?

发布日期:2024-06-14 21:10 点击次数:103

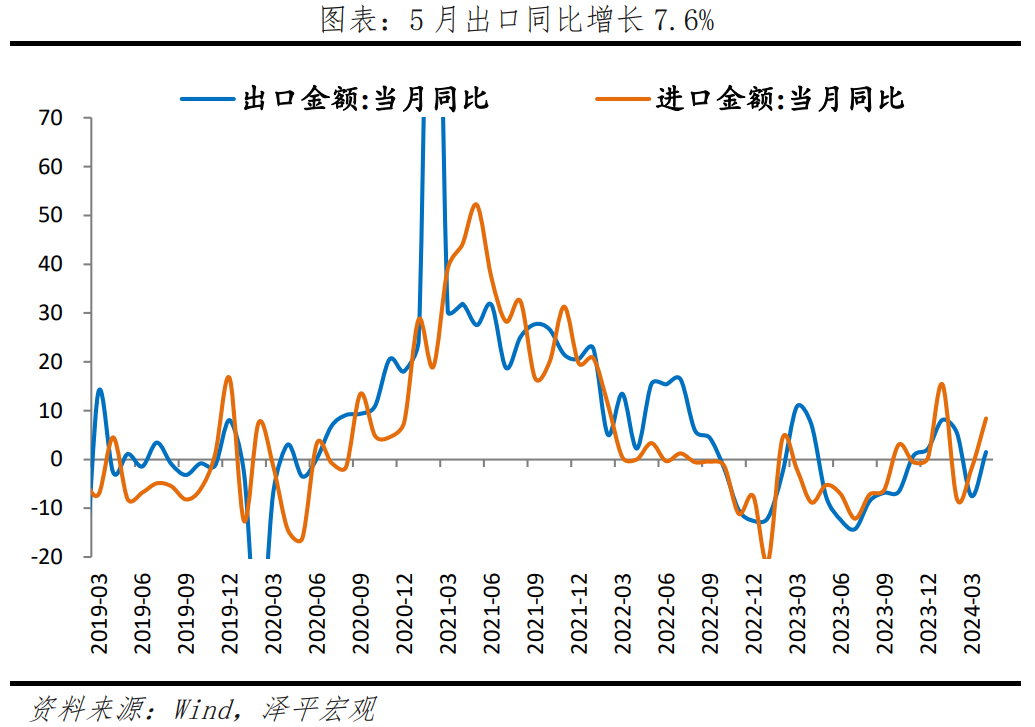

中国5月出口(以美元计价)同比增7.6%,前值1.5%;进口增1.8%,前值8.4%。

1 出口会持续回暖吗?

今年以来,中国出口持续回暖,1-5月累计同比2.7%,成为经济增长重要推动力。这与美国持续补库,全球制造业回暖有关。

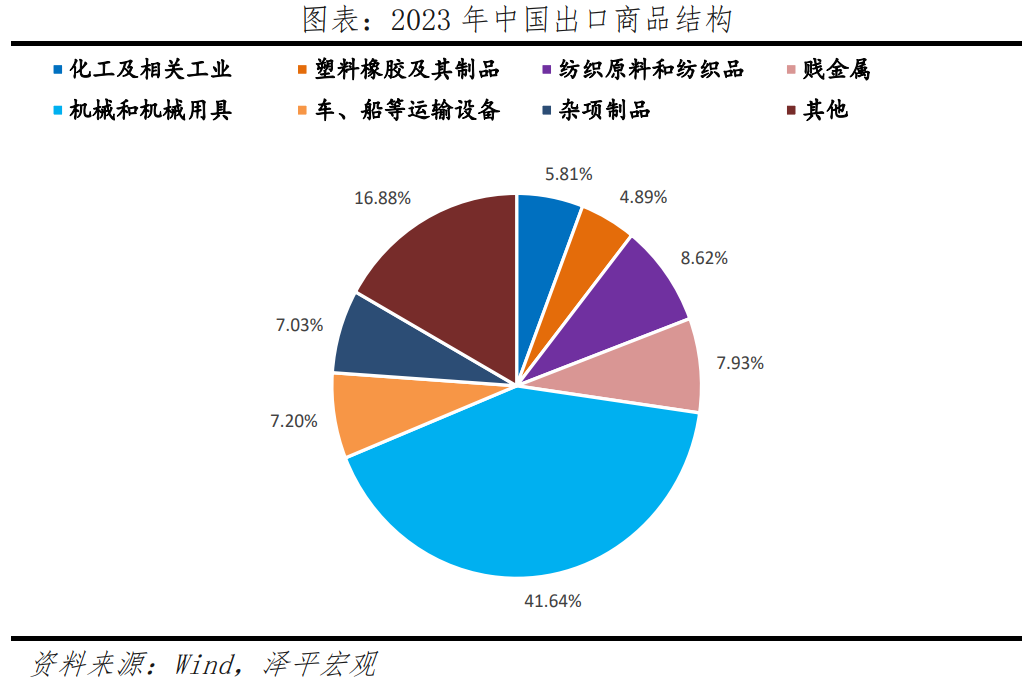

中国出口结构也发生趋势性变化。对新兴经济体出口份额上升、增速快于发达经济体;产品向“新三样”、汽车、船舶、航空航天升级,劳动密集型产品份额出现下滑。这与全球贸易区域化、中国产业升级有关。

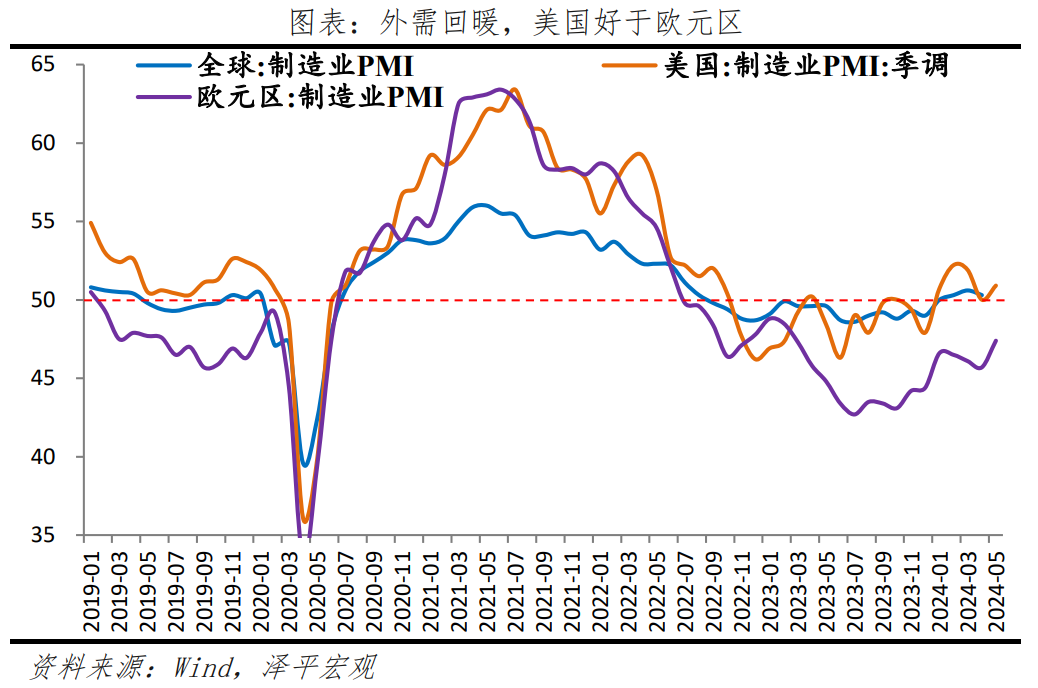

但2024年的全球经济依然存在较大的不确定性,美国经济虽然有韧性、但边际放缓,通胀反弹,美联储降息时点一再拖延,美国补库周期可能较弱,叠加地缘政治冲突加剧,保护主义、单边主义上升。外需改善程度有限,更需要扩大内需,启动“新”一轮经济刺激。

5月出口数据呈现以下特点:

1)出口高增,但内需不足。中国5月出口(以美元计价)同比增7.6%,好于市场预期;进口增1.8%,前值增8.4%。出口高增,主因低基数、“抢出口”、全球制造业回暖。

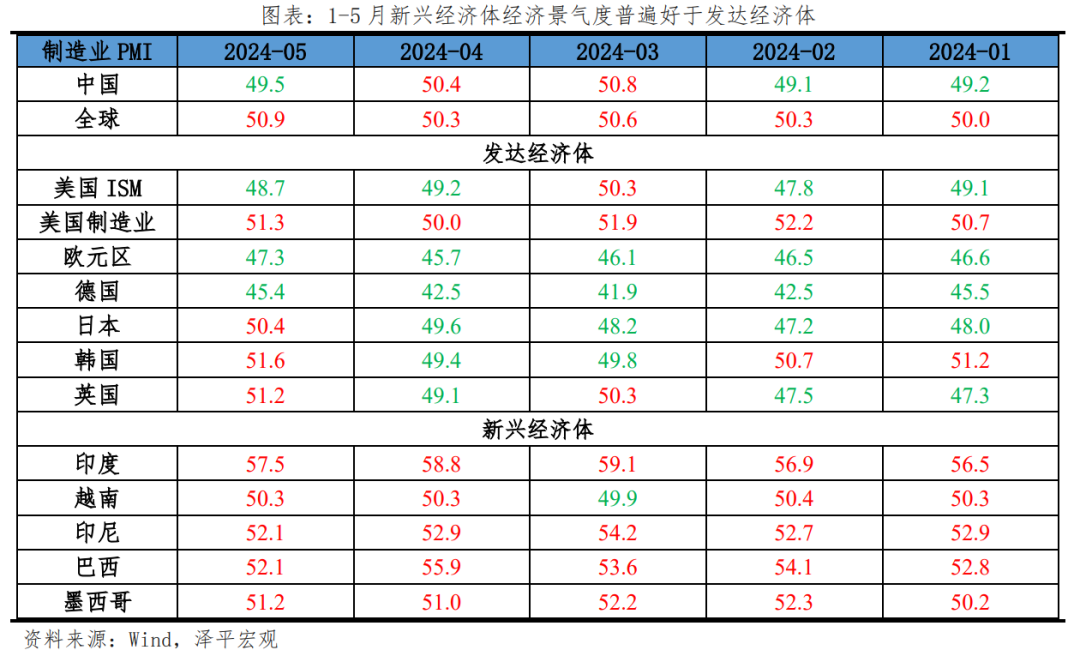

2)全球复苏态势明显,美国制造业景气好于欧元区。全球和美国制造业PMI持续位于荣枯线上;欧元区、德国制造业PMI分别为47.3%和45.4%,分别较上月上升1.6和2.9个百分点。韩国、越南出口同比11.7%、12.9%。

3)机电产品拉动出口4.4个百分点,美国库存周期筑底、房地产回暖拉动家电、家具出口。其中,船舶、汽车同比增长57.1%、16.6%;家用电器、家具出口同比18.3%和16.0%。

4)细分品类看,机电产品中,汽车、船舶、飞机,增速、份额均有明显上升。1-4月汽车、船舶、飞机累计同比增长21.2%、101.4%和86.0%;电动载人汽车累计同比增长26.6%。

高新技术产品中,航空航天技术、计算机集成制造技术和光电技术出口增速较高。1-4月,航空航天技术、计算机集成制造技术和光电技术累计同比增长超28.7%、11.1%和8.9%。

5)中国对新兴经济体出口整体好于发达经济体,但对美欧日韩出口边际大幅改善。1-5月,对越南、印尼、巴西累计出口同比增长22.3%、8.0%、25.1%;对美国、欧盟、日本、韩国累计同比0.2%、-3.9%、-7.7%和-5.3%,较上月上升1.2、0.9、1.5和2.1个百分点。

2 5月出口高增,主因低基数、“抢出口”、全球制造业回暖

5月出口同比(以美元计价,下同)7.6%,前值1.5%,主因全球制造业回暖。1-5月累计同比2.7%,1-4月累计同比1.5%。与美国进入补库周期、消费韧性、全球制造业复苏有关。

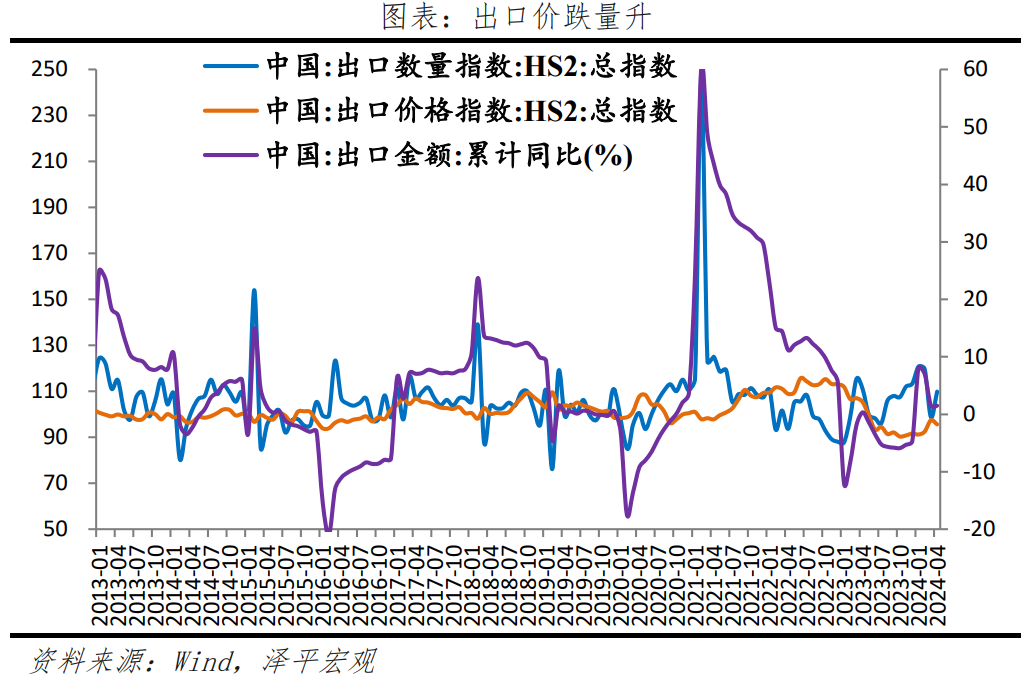

出口以“量”的回暖为主,价格企稳尚需等待。4月单月5.1%的出口增速下(人民币计价),价格拖累出口1.0个百分点。

全球制造业回暖;今年以来全球制造业PMI持续位于荣枯线上,均值为50.4%。美国Markit制造业PMI连续5个月扩张,5月录得51.3%,高于上月1.3个百分点;欧元区制造业PMI收缩放缓,5月录得47.3%,高于上月1.6个百分点。韩国、越南出口同比11.7%、12.9%。

美国批发商耐用品库存呈现小幅补库趋势;2023年11月批发商耐用品库存筑底,3月库存同比回升至2.1%。具体来看,家具库存同比连续十二个月下滑,3月库存位于14.8%低分位区间,去库相对彻底;汽车库存分位值54.8%,处于较高水平,补库动力可能较弱。

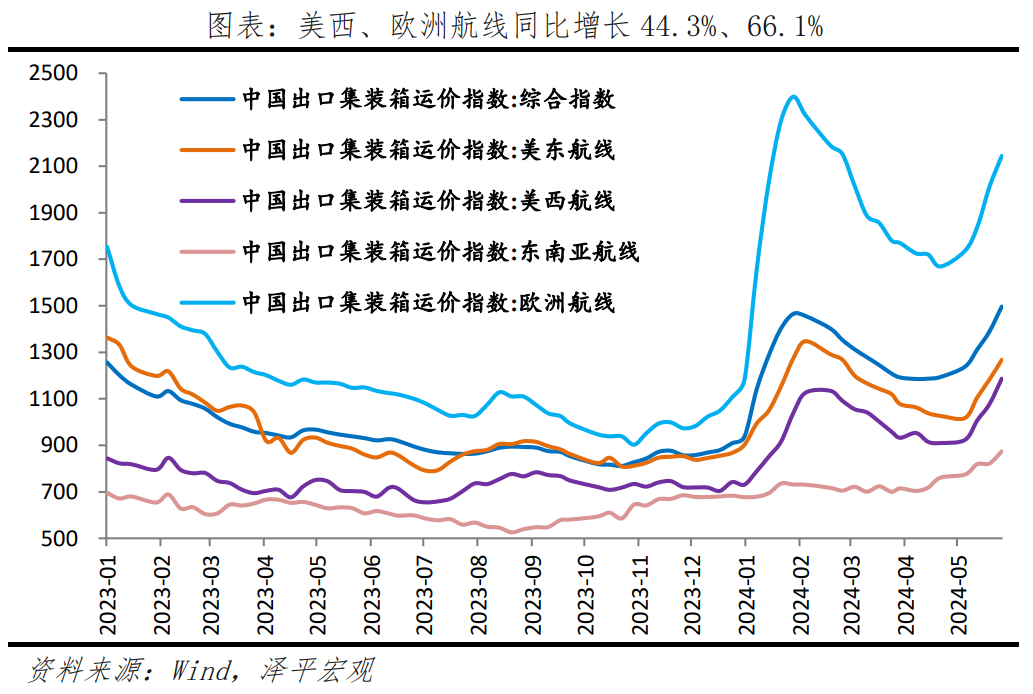

但近期地缘政治冲突加剧,保护主义、单边主义上升,对全球贸易形成压力。运价持续上升。中国出口集装箱运价指数月均较上年同期增长42.7%,其中美西、美东和欧洲航线同比增长44.3%、26.2%和66.1%。

5月14日,美国总统拜登宣布保留前总统特朗普实施的关税,且提高电动车关税至100%、半导体产品关税至50%。5月出口高增长也可能存在一定“抢出口”助推。

分产品看,机电产品仍是出口主要支撑,拉动出口4.4个百分点;船舶、汽车延续高增长;美国库存周期筑底、房地产回暖拉动家电产品出口。机电产品占出口金额比重为58.4%,同比7.5%,两年复合增长2.6%。其中,自动数据处理设备及其零部件、集成电路分别同比6.4%和28.5%;船舶同比57.1%;汽车包括底盘出口同比16.6%;家用电器出口同比18.3%,两年复合增长9.2%。七大劳动密集型产品出口同比3.4%,环比增长5.9%。其中,服装、鞋靴、箱包、玩具、家具等劳动密集型产品分别同比-0.4%、-11.8%、0.0%、-4.7%和16.0%。高新技术产品同比8.1%,两年复合-3.5%。

分经济体看,东盟仍是第一大出口合作伙伴,对欧盟、美国和新兴经济体出口持续修复。5月对东盟、欧盟、美国出口同比分别为22.5%、-1.0%和3.6%,较上月变动14.4、6.4和2.6个百分点;环比为1.7%、2.4%和5.3%。对俄罗斯、巴西、印度出口同比分别为-2.0%、48.9%和4.2%,较上月变动11.6、32.3和10.4个百分点;环比为9.2%、26.5%和7.7%。

3 细数出口亮点:“新三样”、汽车、船舶、航空航天等

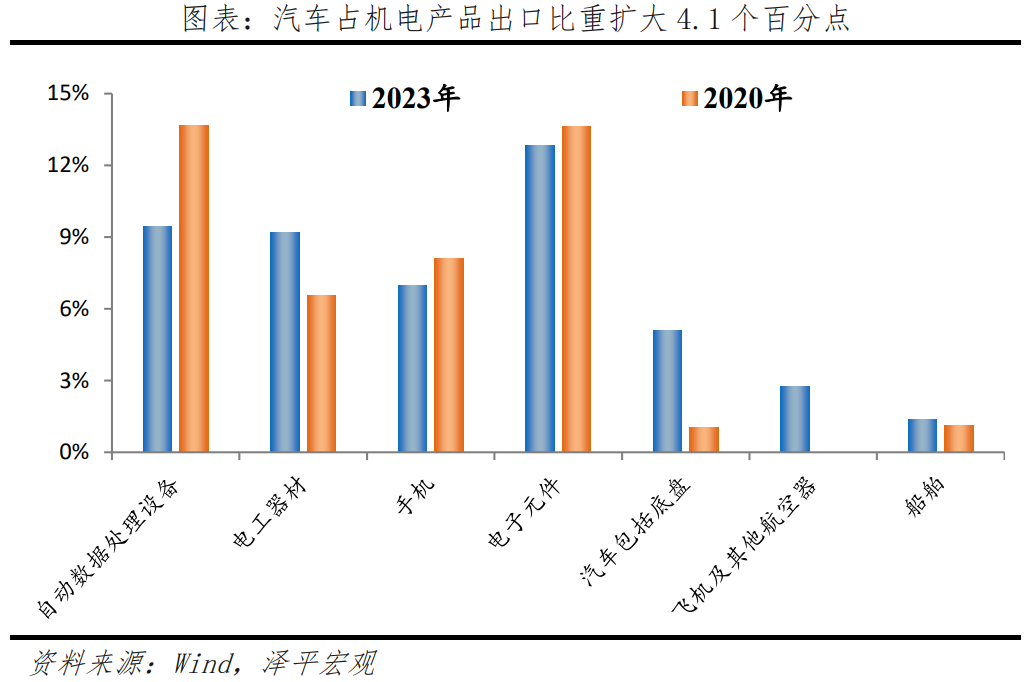

机电产品中,汽车、船舶、飞机和集装箱,增速、份额均有明显上升。机电产品以电子元件、自动处理设备及零部件、电工器材、汽车、手机为主,2023年占机电产品出口的44.6%。2023年,汽车、电工器材、“新三样”在机电产品中的份额分别为5.1%、12.8%、7.6%,较2020年扩大4.1、2.6和6.2个百分点;自动处理设备及零部件、电子元件、手机份额下滑4.2%、0.8%和1.2个百分点。

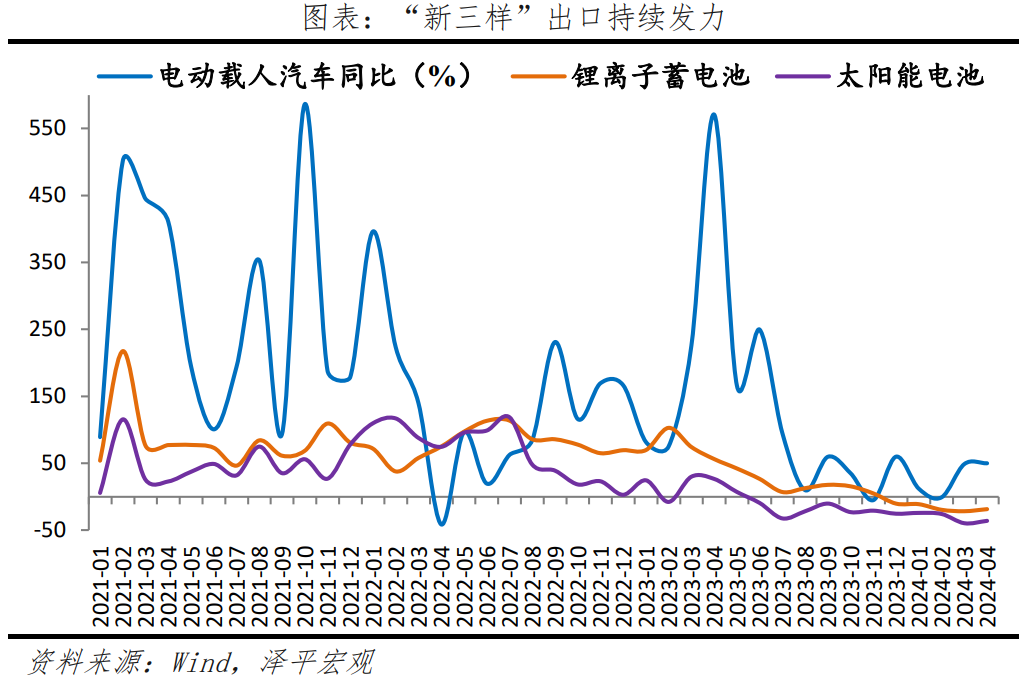

1-4月,汽车、船舶、飞机累计同比增长21.2%、101.4%和86.0%,两年复合同比增长56.9%、55.6%和26.1%;集装箱涨幅明显,累计较上年增长57.5%;“新三样”出口持续发力,电动载人汽车累计同比增长26.6%,锂离子蓄电池和太阳能电池累计同比-17.8%和-31.9%。

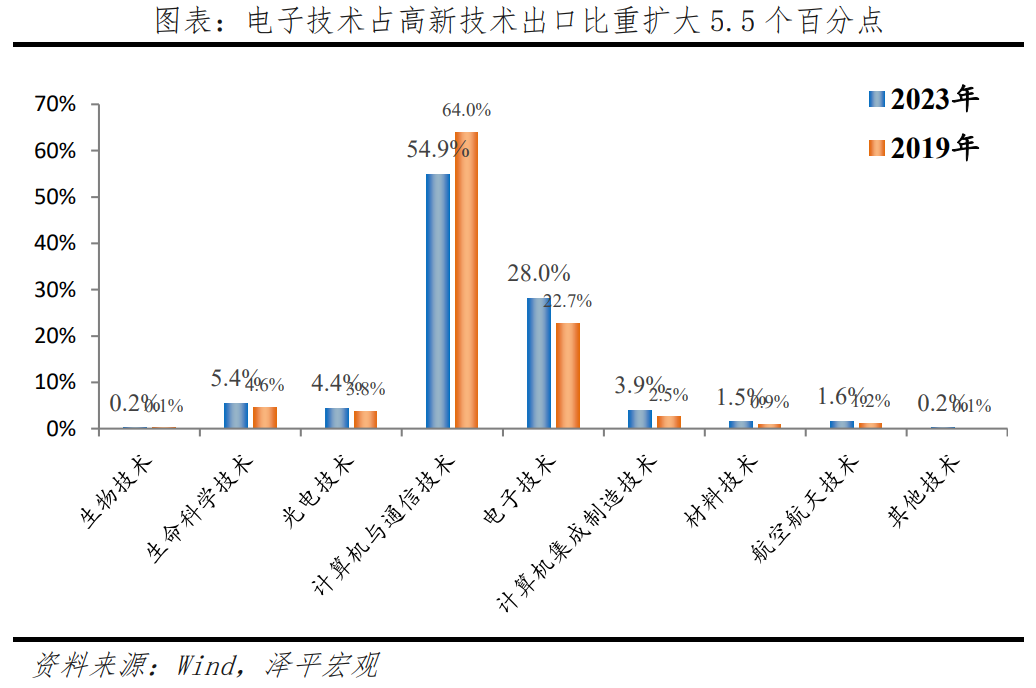

高新技术出口份额整体上涨,航空航天技术、计算机集成制造技术和光电技术增长较为突出。高新技术以计算机通信技术和电子技术为主,2023年占高新技术产品出口比重82.9%。其中,计算机通信技术在高新技术产品中份额为54.9%,较2019年下滑9.1个百分点;生命科学技术、计算机集成制造技术、电子技术产品份额分别为5.4%、3.9%、28.0%;较2019年扩大0.8、1.4和5.3个百分点。

1-4月,航空航天技术、计算机集成制造技术和光电技术累计同比增长超28.7%、11.1%和8.9%,两年复合增长17.8%、14.8%和-1.2%。

劳动密集型产品比较优势趋弱,近年占出口比重下滑,纺织出口份额下滑1.8个百分点。劳动密集型产品以服装、纺织纱线、塑料制品和家具为主,2023年占劳动密集型产品比重78.3%。

最大亮点是家具,与美国补库周期有关。1-4月,家具累计同比增长16.5%;鞋靴、箱包、玩具、服装同比变动-3.7%、1.6%、1.0%和0.0%,两年复合变动-3.2%、10.5%、-3.6%和-1.6%。

中国对新兴经济体出口明显好于发达经济体,对“一带一路”经济体的出口份额也在上升。1-5月,对越南、印尼、巴西累计出口同比增长22.3%、8.0%、25.1%;对美国、欧盟、日本、韩国累计同比0.2%、-3.9%、-7.7%和-5.3%。

2023年对欧盟、美国、日本、韩国等发达经济体出口份额分别较2019年变动-1.6、-1.4、-1.3、0.2个百分点。对东盟、俄罗斯、印度出口份额分别较2019年变动2.7、0.9、-0.2、0.1个百分点。

4 进口回落,反映内需不足

5月进口同比1.8%,前值8.4%,较上月回落6.7个百分点,两年复合增速-1.8%,较上月下滑1.2个百分点。

分国别看,5月自东盟、日本、韩国进口金额分别同比增长5.3%、3.9%和18.4%,其中自越南进口同比32.3%;自欧盟、美国进口同比下滑2.6%和5.2%,降幅较上月收窄0.3和1.6个百分点。

分产品看,5月农产品、原油分别拖累进口1.4和0.3个百分点,机电产品拉动进口3.0个百分点。原油、铁矿砂、铜材、钢材、煤的进口金额同比分别为-1.9%、-4.0%、29.2%、-4.0%和-8.4%,进口数量同比分别为-6.2%、0.5%、16.1%、-9.3%和0.5%。高新技术和机电产品进口同比12.6%和9.1%,集成电路同比17.3%;汽车进口金额和数量同比-0.8%和5.0%,较上个月上升21.9和21.7个百分点。